## 内容主体大纲1. **引言** - 介绍区块链技术的兴起 - 巴西数字政府的背景 - 研究目的和意义2. **区块链技术概述** -...

加密货币已经逐渐成为全球经济中的一部分,尤其是在西班牙,这一趋势也开始加速。随着越来越多的人投资或交易比特币、以太坊等各种加密货币,相关的税务合规问题也随之而来。本文旨在为西班牙的加密货币使用者提供详细的纳税指南,帮助他们理解税务机构的角色及相关法规,以便合法合规地处理税务问题。

### 2. 西班牙税务机构的职责与角色西班牙的税务机构,主要是国家税务局(Agencia Tributaria),负责税务的征收和监管。随着加密货币的崛起,该机构的职责也逐渐扩展,不仅要确保传统税务的征收,还需适应新兴的加密货币市场。具体而言,税务局需要制定相应政策,以指导纳税人正确申报其加密货币的收入和交易。

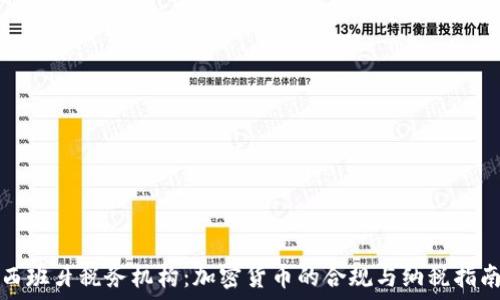

在加密货币领域,税务局面临的挑战包括如何分类各种数字资产,以及如何确定这些资产的市场价值。所有这些都需要妥善的管理和监控,以规避逃税和其他不法行为。

### 3. 加密货币的分类及其税务影响加密货币种类繁多,每种币种的特性和用途也各不相同。比如,比特币通常被视为“数字黄金”,而以太坊则更多被用于智能合约。每种加密货币在税务上的处理方式也有所不同。

在西班牙,加密货币主要被视为资产,任何通过出售、交易或持有产生的收益都需要纳税。特别是资本利得税,这是大多数加密货币交易者需要面临的主要税种。

### 4. 加密货币的纳税义务个人和企业在进行加密货币交易时,必须根据现行法律申报自己的所得。对于个人来说,他们需要在年度税务申报表中报告加密货币相关的所有收益,而企业则需在其年度财务报表中体现相关的收入和费用。

值得注意的是,如何计算加密货币的收益并不简单。纳税人必须准确记录每笔交易的购买价和销售价,以确保正确计算利润。同时,纳税人需要掌握不同的计算方法,但在大多数情况下,后进先出(FIFO)或加权平均法都是常用的方法。

### 5. 西班牙税务法规与加密货币西班牙税务局已经出台了一系列针对加密货币的法规,以确保相关的合规性。其中包括明确加密货币视为资产的决定以及对资本利得税的规定。这些法规不断更新,以适应快速发展的市场。

此外,税务局还加强了对加密货币交易所的监管,要求这些平台向用户提供必要的税务信息。随着数字资产的增多,纳税人也需要随时关注税务法律的变化,以便及时调整自己的纳税策略。

### 6. 合规风险及其管理对于加密货币投资者来说,不合规的风险是非常高的。税务局通过大数据和数据共享机制,正在加强对加密货币交易的监控。这意味着任何逃税行为都可能被检测到,导致巨额罚款或其他法律后果。

为避免税务风险,纳税人应确保他们的交易记录完整并准确无误。建议投资者可以考虑使用专门的税务软件,帮助自动记录加密货币的交易和收益。同时,定期咨询税务专家,以获取专业意见,也是非常值得推荐的做法。

### 7. 结论随着加密货币的普及,西班牙的税务法规也将不断演变。纳税人在享受加密货币带来的投资机会时,也要及时关注相关的税务问题,以确保自己的投资活动符合税务要求。通过合规的纳税行为,不仅可以避免法律问题,还能为市场的健康发展贡献一份力量。

相关问题 1. **西班牙加密货币的相关法规有哪些?**西班牙的加密货币法规主要由国家税务局(Agencia Tributaria)发布。这些法规包括关于资本利得税的控股和交易要求,以及对加密货币交易所的监管规定。根据法律,所有涉及加密货币的交易都必须清晰记录,并在年度税务申报中如实反映。

具体而言,《法律第35/2006号》关于个人所得税的法律第24条规定了加密货币视为资产并对其资本利得进行征税。同时,为确保合规,西班牙与其他国家的税务机构建立了信息共享机制,以追踪逃税行为。

税务局要求所有纳税人必须报告其所有的加密货币资产,即使这些资产并未通过直接交易产生任何收入。一方面,这确保了政府能够有效征税,另一方面也为纳税人提供了法律保障。例如,年度信息申报表(Modelo 720)要求纳税人声明持有的加密货币。

随着加密货币市场的快速发展,预计西班牙税务法规将持续更新,以应对新出现的挑战。例如,区块链技术的应用或许会促使税务局在加密货币的监管上采取更先进的监控手段。因此,投资者需要及时了解法规的变化,以确保自己的合规性。

2. **加密货币投资者如何申报税务?**

在西班牙,加密货币的投资者必须在每年的税务申报中如实报告其所有的加密货币交易,包括收益和损失。税务局对待加密货币的态度是严肃和严格的,任何不当行为都可能导致罚款。

申报税务的过程相对复杂,首先,投资者需要整理和报告所有加密货币的交易记录,这是计算资本利得税的基础。建议使用专门的软件记录和分类交易,以便于信息的整理。

其次,投资者需要填写年度税务申报表(Modelo 100),在表中详细列出加密货币带来的资本利得。确保所提供的信息准确无误,以免影响到未来的税务检查。

对于一些特殊的交易,比如使用加密货币进行购物或参与私募,税务申报可能会有所不同。这些情况下,建议咨询税务专家以确保合法合规。

3. **西班牙的加密货币市场发展现状如何?**西班牙的加密货币市场近年来迅猛发展,越来越多的用户开始涉足这一领域。根据最新的市场统计数据,西班牙的加密货币交易量在过去一年中增长了超过50%。这种趋势显示出公众对加密货币的兴趣和投机行为。

在西班牙,多个本地和国际加密货币交易所为用户提供交易服务,如Coinbase、Binance等。这些交易所不仅为西班牙用户提供交易机会,也为外部投资者打开了市场大门。

尽管市场表现强劲,但西班牙政府也意识到加密货币带来的风险,因此加强了监管,以确保投资者的安全。税务局和金融监管机构在持续更新政策,以防范风险并促进市场的良性发展。

4. **如何避免与加密货币相关的税务风险?**为避免税务风险,投资者要严格遵循税务合规指南,确保及时申报所有的交易记录,这是最基本的责任。保持准确的交易记录,将费用和收入都记录在案,尤其是对于频繁交易的投资者,精准的记录显得尤为重要。

使用针对加密货币设计的专业税务软件,可以帮助用户自动计算和生成必要的税务报告。这类软件不仅能节省时间,还能降低因手动错误而导致的税务风险。

税务法规的变化频繁,因此需定期查看最新的法规和指南。税务机构的官方网站通常会发布最新的政策和信息,保持对行业动态的关注以确保合规是非常必要的。

5. **企业在处理加密货币交易时应注意哪些方面?**企业在进行加密货币交易时,除了需要遵循纳税义务外,还需确保合规风险的管理。尤其需要注意资本利得的计算,以及如何处理与客户的加密货币交易。

通过分析一些成功和失败的案例,可以了解企业在加密货币交易中可能遇到的挑战与机会。例如,有些企业由于缺乏合法合规意识而遭遇税务罚款,而另一些企业则利用此机会有效拓展了客户群体和市场份额。

企业应建立专门的合规管理制度,制定操作标准来指导员工处理加密货币交易。在内部公司中进行培训,以确保所有员工遵循公司的策略与规定,从而降低公司整体的税务风险。

6. **未来加密货币的税务监管会如何变化?**随着区块链技术的发展,西班牙的税务监管可能会变得更加智能化和高效化。例如,政府可能会运用大数据分析来监控交易,从而更好地理解市场动态和投资者行为。

未来,加密货币的税务监管可能不仅限于国内,还会受到国际环境的影响。西班牙可能会与其他国家共同合作,统一法规,以便在全球范围内实施有效监管。

随着税务监管的加强,纳税人的行为也将受到影响。投资者在进行加密货币交易时,将更加谨慎,合规意识将普遍提升。与此同时,市场也会逐步走向规范化,为未来的投资环境创造良好的基础。

以上就是围绕“西班牙税务机构加密货币”的内容大纲及详细阐述。注意,总字数应根据实际内容进行增减,不少于3700字的要求。